por Fabián Amico*

La idea de que la inflación sería causada por la emisión monetaria es tan ampliamente difundida que prácticamente no merece discusión ni verificación alguna. En este enfoque, el intento de “vivir por encima de los propios medios” conduciría a un gasto (público) excesivo. La expansión del déficit requeriría una mayor asistencia del Banco Central. Pero el creciente repudio de la moneda (debido a la inflación) lleva al Gobierno a pagar tasas crecientes, llevando los pasivos monetarios del BCRA y la deuda pública del Tesoro a una trayectoria insostenible.

La idea de esta nota no es negar que la economía argentina tiene serios problemas de deuda, dolarización e inflación, sino sugerir un marco conceptual alternativo que permita una comprensión más realista de las causas de esos problemas en línea con algunos avances registrados en la práctica de las políticas económicas.

La mayor parte del dinero moderno en las sociedades actuales toma la forma de depósitos bancarios, pero con frecuencia el origen de estos depósitos es confuso. Como observan los analistas del Banco de Inglaterra, o varios estudios del BIS (Bank for International Settlements), considerado el “banco central de bancos centrales”, existe una idea errónea según la cual los bancos actúan como meros intermediarios, prestando los depósitos de los ahorradores. Así, los depósitos son creados por la decisión de ahorrar de las familias y luego los bancos prestan esos depósitos a los prestatarios.

En realidad, cuando las familias ahorran más dinero en sus cuentas bancarias, esto supone que eligieron no consumir parte de sus ingresos. Así, ese ahorro que va a un depósito se realiza a costa de los depósitos que de otro modo habrían ido a las empresas en pago de bienes y servicios. Por tanto, es claro que el ahorro en sí mismo no aumenta el volumen de los depósitos o “fondos disponibles” que los bancos pueden prestar.

El principal problema de esta concepción es que, al considerar a los bancos como meros intermediarios, ignora el hecho fundamental de que los bancos comerciales privados son creadores de dinero. Al revés de lo que sugieren los manuales, en la práctica el acto de prestar crea depósitos. Esta creación de dinero tiene lugar mediante simples cambios en los balances de los bancos. Un banco crea un depósito en el mismo instante en que otorga un crédito. De tal forma que el banco primero otorga el crédito (abre un depósito a favor del deudor) y luego ajusta el nivel de reservas bancarias.

De este aspecto deriva otra concepción errónea muy usual: que el Banco Central determina la cantidad de préstamos y depósitos controlando la cantidad de dinero que emite (base monetaria), el enfoque del “multiplicador monetario”. Pero esta teoría no es una buena descripción de la realidad. En vez de controlar la cantidad de reservas, los bancos centrales hacen la política monetaria fijando el precio de las reservas (la tasa de interés). En la práctica, no es el aumento de la emisión de base monetaria la que genera aumento de las reservas bancarias y por vía del multiplicador genera créditos, sino que al aumentar los créditos los bancos ajustan su nivel de reservas, como explica el prestigioso especialista Chales Goodhart. La creación de dinero es liderada por la demanda solvente de crédito y determinada por decisiones de los bancos, porque –aspecto crucial– los bancos no están obligados a prestar. Luego estos ajustan su nivel de reservas y así determinan parcialmente la propia base monetaria.

Dinero y precios. Esto cambia bastante las cosas, en particular la forma de considerar la relación entre dinero e inflación. En el largo plazo ninguna teoría niega que la cantidad de dinero y el nivel de precios se mueven en la misma dirección. El punto en verdad son las relaciones de causalidad: ¿el dinero causa los precios o es al revés? El premio nobel de Economía James Tobin explicó que la alta correlación entre precios y dinero podía llevar al peligro de incurrir en una causalidad falsa, consistente en asumir que, si un evento sucede después de otro, el segundo es consecuencia del primero. Por ejemplo: los precios aumentan porque aumenta la cantidad de dinero. El razonamiento podría peligrosamente parecerse a este: como el gallo siempre canta antes de que salga el sol, entonces el canto del gallo “provoca” la salida del sol.

En línea con la práctica de los bancos centrales, en los últimos años una nueva perspectiva cobra progresiva aceptación entre los economistas del mainstream. La idea es que el dinero en el mundo actual es un fenómeno endógeno. ¿Qué significa esto? Significa que los bancos centrales utilizan las tasas de interés nominales como instrumento de política, mientras que los agregados monetarios juegan un papel puramente pasivo. Como lo expuso claramente el expresidente del Banco de Canadá, Charles Bouey, en 1999: “Nosotros no abandonamos a los agregados monetarios, ellos nos abandonaron”. Así, la cantidad de moneda no estaría al inicio de la cadena causal de la inflación, sino al final.

Inflación y déficit. El déficit fiscal aparece en el debate público de Argentina como una “enfermedad crónica” consecuencia de una inclinación hacia el populismo y sería la causa de la elevada inflación, la pobreza y el estancamiento. Básicamente, sería el resultado de malas decisiones de los responsables de las políticas públicas.

Sin embargo, si se indagara sobre la evolución fiscal de otros países, podríamos encontrar un resultado desconcertante. ¿Qué pasa si observamos la evolución de los déficits fiscales en tiempos “normales”? El punto sorprendente es que, en tiempos “normales” el déficit fiscal permanente es la norma en todo el mundo desde hace mucho tiempo. Un relevamiento del economista Fernando García Díaz, basado en datos del monitor fiscal del FMI, reveló que la proporción de países con déficit fiscal varía con el ciclo económico global, pero siempre es mayor al 50%. En los últimos años rondó el 80%. En 2020, obviamente, prácticamente todos los Estados del planeta fueron deficitarios. Y la mitad del total lleva al menos diez años con déficit. Por último, los superávits duran muy poco.

El déficit fiscal parece ser la norma del Estado moderno, y no una rareza argentina. ¿Será una enfermedad? La contrapartida del déficit público es un “superávit” del sector privado, ya que el Gobierno pone con una mano (gasto) más de lo que retira con la otra (impuestos). Un superávit fiscal permanente implicaría un endeudamiento creciente del sector privado y claramente la deuda pública es mucho más sostenible que la deuda privada.

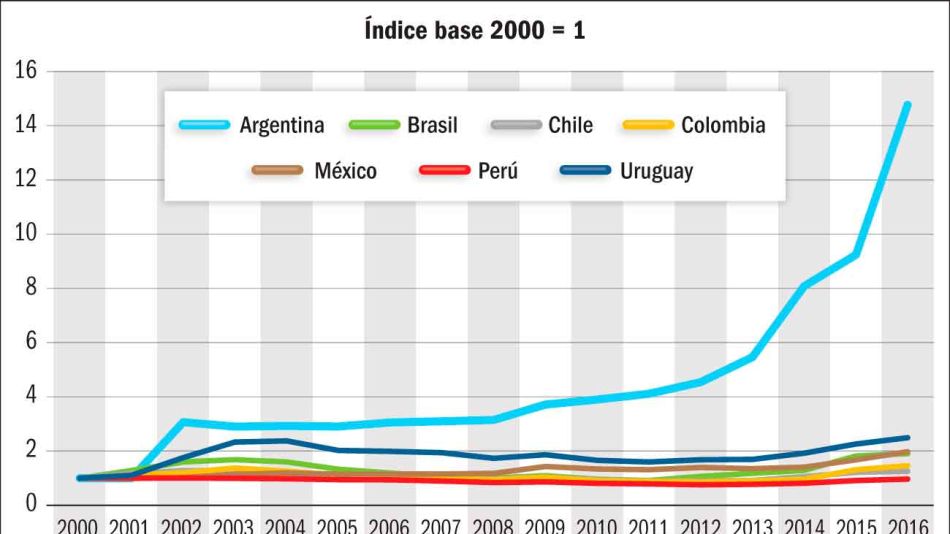

De facto, cuando se compara la trayectoria del déficit fiscal de la Argentina con otros países de la región no surgen diferencias muy significativas. En particular, ninguna diferencia puede razonablemente explicar las enormes diferencias en términos de alta propensión a la devaluación y por ende elevada inflación. De hecho, en los años 2000, la Argentina fue el país que más devaluó su moneda en términos nominales en América Latina según Cepal (ver gráfico). Y según el BIS ocupó el primer lugar en el podio mundial.

Obviamente, esto no significa que el Gobierno puede gastar todo lo que se le antoje. Los países que no emiten moneda internacional de reserva (como el dólar americano) pueden ver limitado su crecimiento por –entre otras razones– la escasez de divisas, como ocurre hoy en la Argentina. Lo expuesto simplemente significa que hay que tomar con mucho cuidado la idea de que esta situación (escasez de reservas, alta inflación, presión cambiaria) esté siendo causada por el déficit fiscal o por el “exceso” de expansión monetaria. No debe olvidarse que, recientemente, la Argentina realizó un experimento crucial, reduciendo el déficit fiscal prácticamente a cero y cortando la emisión de base monetaria. Y el intento fracasó estruendosamente. Es hora de comenzar a revisar los fundamentos analíticos de la política económica a favor de un enfoque menos fundamentalista y más pragmático para abordar un problema que resultó más complejo de lo que se pensaba.

No hay comentarios:

Publicar un comentario